看来大家对于业务招待费理解得还不够透彻啊

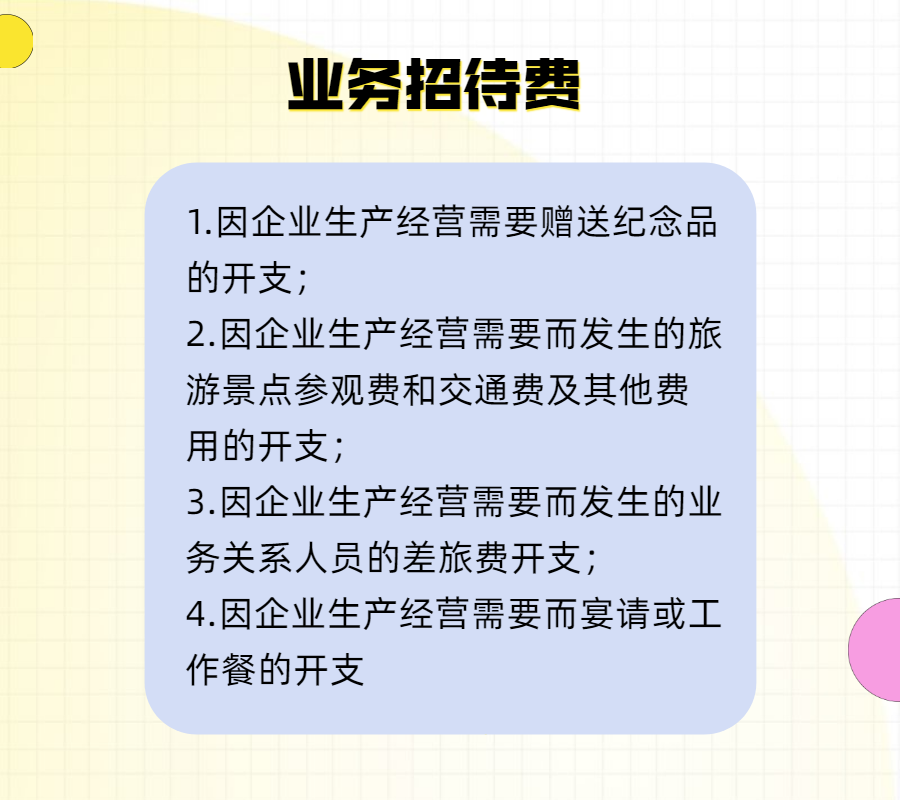

业务招待费:现行税法中,业务招待费是指企业为业务经营的合理需要而支付的招待费用

根据税法,部分业务招待费可以实行税前扣除,但扣除限额有限业务招待费按发生额的60%扣除,最高不得超过当年销售(营业)收入的5‰

新旧税法都没有对业务招待费给予详细的划分标准,不过给予了四类大致的划分:

其中,有两个费用需要注意:

2.餐费

根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号),企业发生的与生产经营活动有关的业务招待费支出,按发生额的60%扣除,最高不得超过当年销售(营业)收入的5‰。

单看这一条文,感觉每年按照额度扣除就好看了呀,没什么影响啊

别着急,同信君以案例形式解答您的疑惑

案例一

A公司今年销售收入5000万元,招待费花了50万元,那A公司可以税前扣除多少呢?

提示:企业发生的与生产经营活动有关的业务招待费支出,按发生额的60%扣除,最高不得超过当年销售(营业)收入的5‰。

5000×5‰=25(万元)

50×60%=30(万元)

30万元>25万元

∴ 所以该公司可在税前扣除25万元

案例二

B公司今年销售收入4000万元,招待费花了25万元,有5万元是对合作单位的赞助费,那我们可以税前扣除多少呢?

温馨提示:对合作单位的赞助不属于业务招待费!对合作单位的赞助应记入营业外支出科目

4000×5‰=20(万元)

20×60%=12(万元)

12万元<20万元

∴ 可以进行扣除的部分有20万元,但实际可以在税前扣除的只有12万元

看得目瞪口呆,还不理解?

一个二元一次方程

轻松搞定如何足额扣除业务招待费限额的问题

按照规定当期允许税前扣除的业务招待费金额为:

Y▪60%≤X▪5‰ 即Y≤8.3‰▪X

也就是说,在当期列支的业务招待费等于销售(营业)收入的8.3‰这个临界点时,企业可能用足了业务招待费的扣除限额

那业务招待费怎么进行账务处理?

以案例一的公司为例:(以下单位统一为“万元”)

需要计提的会计分录编制如下:

借:管理费用—业务招待费 30万元

贷:其他应付款 30万元

借:其他费用 30万元

贷:库存现金 30万元

直接入账的会计分录编制如下:

借:管理费用—业务招待费 30万元

贷:库存现金 30万元

1.错将业务招待费计入其它项目,影响增值税、企业所得税和个人所得税

例如,某公司在维护客户关系时,赠送了一部手机给客户,会计人员没有计入业务招待费,而是计入了业务宣传费。如果当年广告宣传支出太多,超过了扣除数,而业务招待费还在扣除数内,那无形之中就会增加公司的企业所得税和增值税等税负压力。

2.不合规范、与企业生产经营无关的支出也计入了业务招待费

从上述国家税务总局的文件来看,业务招待费必须是与企业经营的有关的事项支出。老板买了一台空调放在办公室,这不能算是业务招待费,不能税前扣除。

3.筹建期业务招待费与正常期间业务招待费扣除政策不同

根据《国家税务总局关于企业所得税应纳税所得额若干税务处理的公告》(国家税务总局公告2012年第15号)规定,企业在筹建期间发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。

根据《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函〔2009〕98号)第九条规定,新税法中开(筹)办费未明确列作长期待摊费用的,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的规定处理,但一经选定,不得改变。

4.未实际发生的费用的不参与扣除

例如,某公司的会计按照当年收入,按标准扣除数计算了300万可扣除的业务招待费,但是实际发生的业务招待费只有250万,那么剩下的50万也不能进行税前扣除。

5.无法证明其真实性的业务招待费不得扣除

如果纳税人不能提供真实有效的凭证或资料,来证明这项费用确实属于业务招待费,税务机关也不会通过纳税人税前扣除的申请。

更多详情内容 可关注”东莞同信财税集团“